日前,隨著《財政部、國家稅務總局關于進一步擴大小型微利企業所得稅優惠政策范圍的通知》(財稅〔2015〕99號)和《國家稅務總局關于貫徹落實進一步擴大小型微利企業減半征收企業所得稅范圍有關問題的公告》(國家稅務總局公告2015年第61號)的發布,小微企業再獲稅收紅利。近幾年,國家出臺了一系列小微企業稅收優惠。用足用好優惠政策,小微企業尚需注意以下8個誤區。

相關政策——

稅總發[2015]108號 國家稅務總局關于認真做好小型微利企業所得稅優惠政策貫徹落實工作的通知)

《國家稅務總局關于進一步做好小微企業稅收優惠政策貫徹落實工作的通知》(稅總發〔2015〕35號)

誤區一:只有企業所得稅優惠,沒有貨物和勞務稅優惠

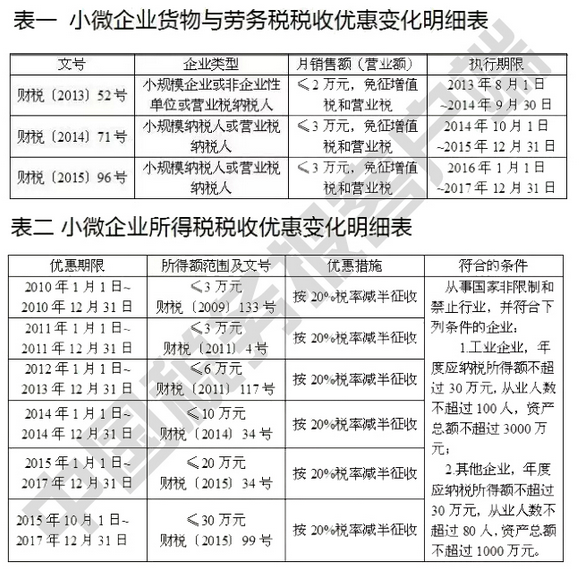

正解:小微企業稅收優惠包括兩方面:貨物和勞務稅優惠、企業所得稅優惠。

誤區二:稅收優惠是單選題,增值稅和營業稅不能同時享受

正解:《國家稅務總局關于小微企業免征增值稅和營業稅有關問題的公告》(國家稅務總局公告2014年第57號)規定,增值稅小規模納稅人和營業稅納稅人,月銷售額或營業額不超過3萬元的,按照規定免征增值稅或營業稅。其中,以1個季度為納稅期限的增值稅小規模納稅人和營業稅納稅人,季度銷售額或營業額不超過9萬元的,按照規定免征增值稅或營業稅。增值稅小規模納稅人兼營營業稅應稅項目的,應當分別核算增值稅應稅項目的銷售額和營業稅應稅項目的營業額,月銷售額不超過3萬元(按季度納稅9萬元)的,免征增值稅;月營業額不超過3萬元(按季度納稅9萬元)的,免征營業稅。

由此可見,對于增值稅小規模納稅人,且兼營營業稅應稅項目的小微企業來說,只要能分別核算銷售額和營業額,就可以分別享受增值稅和營業稅優惠。

誤區三:代開增值稅專用發票,不得享受稅收優惠

正解:國家稅務總局公告2014年第57號規定,增值稅小規模納稅人月銷售額不超過3萬元(按季度納稅9萬元)的,當期因代開增值稅專用發票(含貨物運輸業增值稅專用發票)已經繳納的稅款,在專用發票全部聯次追回或者按規定開具紅字專用發票后,可以向主管稅務機關申請退還。

可見,小微企業因代開了增值稅專用發票,如果以后成為一般納稅人,可以自行開具增值稅專用發票。其在小規模納稅人期間,代開的增值稅專用發票,可以追回全部聯次或者按規定開具紅字專用發票;同時,在代開期間繳納的稅款,可以申請退還。因此,小微企業代開增值稅專用發票,并不意味著不能享受稅收優惠。

誤區四:小微企業需要繳納政府性基金

正解:《財政部、國家稅務總局關于對小微企業免征有關政府性基金的通知》(財稅〔2014〕122號)規定,自2015年1月1日起至2017年12月31日,對按月納稅的月銷售額或營業額不超過3萬元,以及按季度納稅的季度銷售額或營業額不超過9萬元的繳納義務人,免征教育費附加、地方教育附加、水利建設基金、文化事業建設費。自工商登記注冊之日起3年內,對安排殘疾人就業未達到規定比例、在職職工總數20人以下的小微企業,免征殘疾人就業保障金。

誤區五:所有企業均可享受“小微”優惠

正解:企業所得稅法第一條規定,在中華人民共和國境內,企業和其他取得收入的組織為企業所得稅的納稅人,依照規定繳納企業所得稅。但個人獨資企業、合伙企業不適用本法。所以,對于個人獨資企業和合伙企業來說,應依法繳納個人所得稅,不得享受小微企業所得稅優惠。

誤區六:一般納稅人不得享受所得稅優惠

正解:對于小微企業,增值稅和企業所得稅方面的定義是不同的。對于增值稅而言,增值稅一般納稅人不能享受稅收優惠。但對于企業所得稅來說,增值稅一般納稅人有時也能享受稅收優惠。

誤區七:共用的儀器、設備不得加速折舊

正解:《財政部、國家稅務總局關于完善固定資產加速折舊企業所得稅政策的通知》(財稅〔2014〕75號)規定,對生物藥品制造業,專用設備制造業,鐵路、船舶、航空航天和其他運輸設備制造業,計算機、通信和其他電子設備制造業,儀器儀表制造業,信息傳輸、軟件和信息技術服務業等6個行業,2014年1月1日后新購進的固定資產,可縮短折舊年限或采取加速折舊的方法。

對6個行業的小型微利企業2014年1月1日后新購進的研發和生產經營共用的儀器、設備,單位價值不超過100萬元的,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊;單位價值超過100萬元的,可縮短折舊年限或采取加速折舊的方法。

今年9月16日召開的國務院常務會議決定,在原有6個行業的基礎上,擴大固定資產加速折舊優惠范圍,對輕工、紡織、機械和汽車4個領域重點行業的企業在今年1月1日后新購進的固定資產,允許縮短折舊年限或采取加速折舊方法。對其中小微企業新購進單位價值不超過100萬元的研發和生產共用儀器設備,允許一次性計入當期成本費用在稅前扣除;超過100萬元的,允許縮短折舊年限或采取加速折舊方法。

誤區八:定期定額戶不能享受

正解:國家稅務總局公告2014年第57號文件規定,自2014年10月1日起,增值稅小規模納稅人和營業稅納稅人,月銷售額或營業額不超過3萬元的,按照規定免征增值稅或營業稅。其中,以1個季度為納稅期限的增值稅小規模納稅人和營業稅納稅人,季度銷售額或營業額不超過9萬元的,按照規定免征增值稅或營業稅。

因此,自2014年10月1日起,對于小微企業來說,在享受增值稅和營業稅優惠時,沒有對定期定額戶予以限制。

同時,國家稅務總局公告2015年第61號規定,自2015年10月1日至2017年12月31日,符合規定條件的小型微利企業,無論采取查賬征收還是核定征收方式,均可以享受小型微利企業所得稅優惠政策。由此可見,對于小微企業來說,無論采取查賬征收還是核定征收方式,均可以享受稅收優惠。

版權所有: 廣州市普粵財稅咨詢有限公司 粵ICP備-05080835

地址:廣州市天河區黃埔大道159號富星商貿大廈西塔17樓D單元 郵政編碼: 510620