案例分析

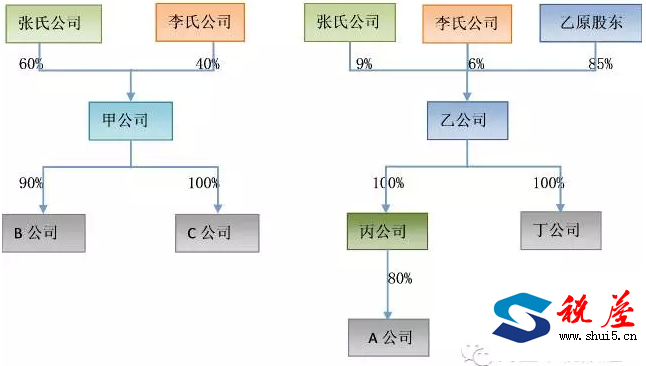

合同是平等主體的自然人、法人、其他組織之間設立、變更、終止民事權利義務關系的協議。上述股權置換協議中相關法律主體的權利、義務關系不明確,表現在:

(1)甲、乙、丙、張先生、李先生均為獨立的法律主體,甲公司履行了義務(將持有A公司80%的股權過戶給丙公司)卻沒有享受到權利(未取得對價);

(2)丙公司享受了權利(取得了A公司80%股權)卻沒有履行義務(未支付對價);

(3)張先生、李先生享受了權利(取得乙公司15%的股權)卻沒有履行義務(未支付對價);

(4)乙公司履行了義務(以自身15%的股權支付給張先生、李先生)卻沒有享受到權利(未直接取得資產)。

從會計處理的角度也可以看出法律主體的權利、義務關系不明確,丙公司有“借”無“貸”,甲公司有“貸”無“借”。問題在哪呢?盡管該項協議是參與簽署方真實意思的表示,受到法律保護,但因其權利、義務關系不明確,故不具有合同性質。實務中,這類協議統稱為合作框架協議(也稱合作意向書或合作備忘錄)。對于合作框架協議,需要以相關法律主體的權利、義務為基礎,以現行相關的法律、法規為依據,研究設計相關法律主體的交易結構,然后分步實施。

根據我國合同法、公司法等法律規定,經濟交易的法律形式(以下稱經濟交易工具)有五種:資產轉讓、提供勞務、財產租賃、資金借貸、權利許可。資產重組的法律形式(以下稱資產重組工具)有七種:注冊登記、增資擴股、股東減資、公司合并、公司分立、股權轉讓、企業清算。

資產重組是指依據企業的擁有者、企業或企業外部的經濟主體之間達成的契約,綜合運用資產重組工具和經濟交易工具對企業集團的組織架構、公司的股權結構、經營業務及相關資產的權屬進行重新組合,以期達到公司運營效率最大化,投資資產價值最大化的經濟行為。

以資產重組的操作程序來劃分,可分為單一重組和多步重組。單一重組是指直接采用一種資產重組工具就可以一步到位的重組方式。多步重組是指在不能直接運用重組工具一步到位的情況下,必須通過設計資產重組方案分步實施的重組方式。本案例必須通過多步重組,分步實施。

方案設計

分步重組方案的設計一般按三個步驟進行。首先,針對重組前和重組后參與重組的公司股權結構繪制圖表;其次,研究從重組前過渡到重組后有哪些路徑;第三,通過方案比較,從若干個設計方案中選擇最優方案。選擇資產重組方案應遵循四項原則:操作程序以簡化為原則、稅收成本以最低為原則、動用現金以最少為原則、法律風險以最小為原則。

依據上述原則,經過充分討論研究,最終確定了以下兩個備選方案。

方案一:

第1步:甲公司分立為甲1公司和甲2公司,甲1公司為存續公司,甲1公司持有B公司90%股權,持有C公司100%股權;甲2為新設公司,甲2公司持有A公司80%股權。

第2步:乙公司吸收合并甲2公司。合并后,甲2公司注銷,張先生、李先生分別持有乙公司9%、6%的股權,乙公司持有A公司80%的股權。

第3步:乙公司將A公司80%的股權轉讓給丙公司或者對丙公司增資擴股。

方案二:

第1步:甲公司將A公司80%的股權轉讓給丙公司,轉讓價4500萬元,丙公司以現金方式支付給甲公司。

第2步:甲公司分別向張先生、李先生償還債務2700萬元、1800萬元。

第3步:張先生與其財產共有人以現金2700萬元出資成立投資公司(以下稱張氏投資公司),李先生與其財產共有人以現金1800萬元出資成立投資公司(以下稱李氏投資公司)。

第4步:張氏投資公司、李氏投資公司分別以2700萬元、1800萬元對乙公司增資,增資后分別持有乙公司9%、6%的股權。

第5步:張先生、李先生分別將持有甲公司60%、40%的股權以公允價格轉讓給張氏投資公司、李氏投資公司。

方案比較:

鑒于現行稅法對合并、分立業務的特殊重組均是針對居民企業而未涉及自然人股東,方案一適用特殊重組存在爭議,而且公司合并、分立程序復雜,重組時間較長。若合并、分立均適用特殊重組稅務處理,乙公司將A公司80%的股權轉讓給丙公司仍然需要繳納企業所得稅。若是乙公司將A公司80%的股權用于對丙公司增資時,可適用《關于企業重組業務企業所得稅處理若干問題的通知》(財稅[2009]59號)文件中股權收購特殊重組稅務處理辦法,但丙公司取得A公司80%股權的計稅成本只能按3000萬元確定,乙公司也可適用《財政部、國家稅務總局關于非貨幣性資產投資企業所得稅政策問題的通知》(財稅[2014]116號)規定,按五年平均確認資產轉讓所得,丙公司取得A公司80%股權的計稅成本按4500萬元確定。張先生、李先生未來從甲公司、乙公司取得的股息紅利所得,需按照“利息、股息、紅利所得”繳納個人所得稅。

方案二,甲公司將A公司80%的股權轉讓給丙公司,需確認資產轉讓所得1500萬元,不考慮彌補虧損等納稅調整因素,甲公司就該項所得需繳納企業所得稅375萬元(1500×25%),張先生、李先生將甲公司股權轉讓給張氏投資公司、李氏投資公司需按“財產轉讓所得”繳納個人所得稅,但張氏投資公司、李氏投資公司未來從甲公司、乙公司取得的股息紅利所得,可享受免征企業所得稅優惠。除非張先生、李先生個人有現金分配需求,否則張先生、李先生是不用繳納股息紅利所得個人所得稅的。

方案二重組后股權結構圖如下:

相對于方案一而言,方案二既解決了甲、乙全體股東達成的意向,又解決了張先生、李先生未來的個人所得稅問題,而且操作程序簡單,綜合資產重組方案設計四原則,重組各方決定采用方案二。

案例點評

合作框架協議不具有合同性質,實際操作中應加以區分。合作框架協議的操作程序是先設計方案再起草合同。一份合作框架協議可以設計出若干種方案,一個方案需要一組合同實施。財稅[2009]59號文件規定“企業在重組發生前后連續12個月內分步對其資產、股權進行交易,應根據實質重于形式原則將上述交易作為一項企業重組交易進行處理。”該項規定與重組方案設計的邏輯相沖突,正因為不能作為一項重組交易操作所以才分步實施。資產重組可以有多種路徑,更何況納稅人可以突破“連續12個月”臨界點。即使在12個月內操作完畢也無法按照“實質重于形式”原則判定為一筆交易。該重組業務涉及的法律主體眾多,在進行稅務處理時只能按照納稅人所采用的重組步驟分步處理。實質重于形式原則是基于反避稅的需要而設定的立法原則,而不是執法原則,允許稅務人員主觀判斷很可能導致濫用稅法侵害納稅人權益。

版權所有: 廣州市普粵財稅咨詢有限公司 粵ICP備-05080835

地址:廣州市天河區黃埔大道159號富星商貿大廈西塔17樓D單元 郵政編碼: 510620