為進一步拉動民間投資服務實體經濟,財政部和國家稅務總局在近期出臺的《關于創業投資企業和天使投資個人有關稅收試點政策的通知》(財稅〔2017〕38號,以下簡稱38號文)中明確規定,有限合伙制創業投資企業采取股權投資方式直接投資于初創科技型企業滿2年的,該合伙創投企業的個人合伙人可以按照對初創科技型企業投資額的70%抵扣個人合伙人從合伙創投企業分得的經營所得;當年不足抵扣的,可以在以后納稅年度結轉抵扣。概括起來講,就是符合條件的創投企業個人合伙人可將其投資額的70%從分得的經營所得中進行抵扣。下面僅對用于個人合伙人投資額抵扣的“分得的經營所得”進行簡要分析。

一、個人合伙人從合伙創投企業“分得的經營所得”類型

(一)個人合伙人從合伙企業分得的所得類型

1、個體工商戶生產經營所得

《財政部、國家稅務總局關于印發<關于個人獨資企業和合伙企業投資者征收個人所得稅的規定>的通知》(財稅〔2000〕91號,以下簡稱91號文)規定,合伙企業每一納稅年度的收入總額減除成本、費用以及損失后的余額,作為投資者個人的生產經營所得,比照個人所得稅法的“個體工商戶生產經營所得”項目,適用5%~35%的五級超額累進稅率,計征個人所得稅。

2、利息、股息、紅利所得

《國家稅務總局關于<關于個人獨資企業和合伙企業投資者征收個人所得稅的規定>執行口徑的通知》(國稅函[2001]84號,以下簡稱84號文)規定,合伙企業對外投資分回的利息或者股息、紅利,不并入企業的收入,而應單獨作為個人合伙人的利息、股息、紅利所得,按“利息、股息、紅利所得”項目,適用20%稅率計征個人所得稅。

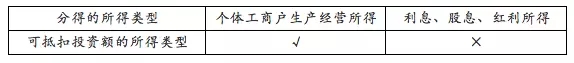

綜上,依據現行稅收政策規定,目前個人合伙人從合伙企業分得的所得,僅可能涉及到兩類所得------“個體工商戶生產經營所得”和“利息、股息、紅利所得”(見表一)。除此之外,暫無其它。

表一:個人合伙人分得所得類型表

(二)個人合伙人從合伙創投企業“分得的經營所得”類型

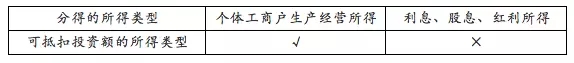

依照91、84號文,與其它合伙企業的個人合伙人一樣,合伙創投企業個人合伙人分得的所得類型也包括“個體工商戶生產經營所得”和“利息、股息、紅利所得”。但是,38號文規定的用于投資額抵扣的從合伙創投企業“分得的經營所得”,僅指“個體工商戶生產經營所得”,并不包括“利息、股息、紅利所得”。

之所以這樣規定,主要原因是目前的“利息、股息、紅利所得”稅收優惠較多,如上市公司差別化政策、轉增股本5年分期納稅政策等,如果“利息、股息、紅利所得”與“個體工商戶生產經營所得”均用于抵扣創投企業個人合伙人的投資額,會使抵扣環節涉及較多的稅收政策,明顯增加稅務機關的管理難度。當然,隨著試點地區經驗的逐步積累,將來擴大用于投資額抵扣的所得類型也不是不可能。

這里還要特別強調,目前有少數地方政府出臺文件,規定合伙企業的有限合伙人“分得的經營所得”按照“利息、股息、紅利所得”項目計征個人所得稅。由于38號文規定用于投資額抵扣的所得類型僅限于“個體工商戶生產經營所得”,所以,這部分有限合伙人從合伙企業“分得的經營所得”,如果按照“利息、股息、紅利所得”項目計征個人所得稅,將不能用于抵扣其投資額。

至此,38號文規定的用于創投企業個人合伙人投資額抵扣的經營所得類型僅有一個—“個體工商戶生產經營所得”(見表二),不包括“利息、股息、紅利所得”。

表二:抵扣個人合伙人投資額的所得類型

二、個人合伙人從合伙創投企業“分得的經營所得”的計算方法

由于38號文規定用于抵扣投資額的個人合伙人“分得的經營所得”僅指個體工商戶生產經營所得,故此處僅討論個人合伙人分得個體工商戶生產經營所得的計算方法。

(一)個人合伙人從合伙企業分得“個體工商戶生產經營所得”的一般計算方法

依照91號文,合伙企業生產經營所得=收入—成本—費用—損失;合伙人按照合伙企業的全部生產經營所得和合伙協議約定的分配比例確定應納稅所得額;比照個人所得稅法的“個體工商戶生產經營所得”項目,適用5%~35%的五級超額累進稅率,計征個人所得稅。即“先分后稅”。

關于分配比例,《財政部、國家稅務總局關于合伙企業合伙人所得稅問題的通知》(財稅〔2008〕159號)明確規定,按合伙協議約定、合伙人協商決定、合伙人實繳出資比例、合伙人數量平均等方法確定分配比例,計算每個合伙人的應納稅所得額。

例1.A合伙企業有三名個人合伙人甲、乙、丙,2016年度A企業收入100萬元,成本50萬元,費用20萬元,損失10萬元;合伙協議約定的分配比例分別是甲50%、乙30%、丙20%。則2016年度A企業生產經營所得=100-50-20-10=20(萬元)。再按照50%、30%、20%比例進行分配,甲、乙、丙各自分得經營所得10萬元、6萬元、4萬元。依照“先分后稅”的原則規定,可否直接將這10萬元、6萬元、4萬元分別確定為甲、乙、丙的應納稅所得額?顯然還需要考慮個人合伙人費用減除(42000元/年、人)問題。

(二)個人合伙人費用減除的環節確定

個人合伙人42000元/年的費用應該在哪個環節減除呢?是在“先分后稅”的“分”之前,還是在“分”之后呢?這是一個極易被人忽視的問題。

部分人認為,只要將42000元/年的個人合伙人費用在計算應納稅所得額時予以減除就行了,不用考慮減除的環節問題。但事實上,由于多個合伙人的所得分配與其費用減除存在匹配問題,所以,減除環節的確定將影響到個人合伙人的稅負。

如例1的A企業,按規定要減除甲、乙、丙三人的個人合伙人費用,即4.2×3=12.6(萬元)。那么如何減除呢?是把12.6萬元一并從A企業的經營所得中減除,再依據合伙協議劃分每個合伙人的所得,進而計算個人所得稅?還是先依據合伙協議劃分每個合伙人的所得,再由個人合伙人分別減除4.2萬元,然后計算個人所得稅?通俗地講,是將所有個人合伙人費用在分配所得之前一并減除,還是分配所得后由個人合伙人分別減除?或許有人會問,這有問題嗎?兩種方法在稅收方面有差別嗎?

1、兩種計算方法的差異性

(1)分配所得之前減除個人合伙人費用

甲:應納稅所得額=(20-12.6)×50%=3.7(萬元);

應納稅額=3.7×20%-0.375=0.365(萬元)。

乙:應納稅所得額=(20-12.6)×30%=2.22(萬元);

應納稅額=2.22×10%-0.075=0.147(萬元)。

丙:應納稅所得額=(20-12.6)×20%=1.48(萬元);

應納稅額=1.48×5%=0.074(萬元)。

甲、乙、丙三名合伙人均需繳稅,個人所得稅額合計為0.586萬元。

(2)分配所得之后減除合伙人費用

甲:應納稅所得額=20×50%-4.2=5.8(萬元);

應納稅額=5.8×20%-0.375=0.785(萬元)。

乙:應納稅所得額=20×30%-4.2=1.8(萬元);

應納稅額=1.8×10%-0.075=0.105(萬元)。

丙:應納稅所得額=20×20%-4.2=0(萬元);

應納稅額=0(萬元)。

僅需甲、乙兩名合伙人繳稅,個人所得稅額合計為0.89萬元。

可見,兩種計稅方法是有一定差異的,那么應采用哪種方法呢?

2、合法性與合理性考量

(1)從合理性角度看,合伙企業合伙人分配所得多數是按約定分配的,有的人可能分配得多些,有的人可能分配得少些,如將所有個人合伙人費用(4.2萬元/年、人)一并減除,就必然會將所有合伙人的稅負進行一定程度的平均。所以,在分配所得之后減除個人合伙人費用的合理性無疑更好些。

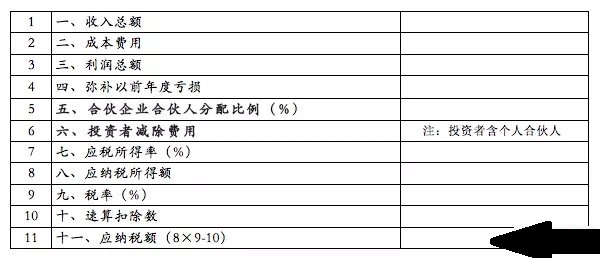

(2)從合法性角度看,關于個人合伙人費用減除環節問題,除了“先分后稅”的原則規定,目前可作為依據的是《個人所得稅生產經營所得納稅申報表》(見表三),其表間邏輯關系表明了立法者的態度。

表三:《個人所得稅生產經營所得納稅申報表(A表節選)》

從表三可以看出,合伙企業在個人合伙人之間分配的經營所得是未減除個人合伙人費用的。即先分配經營所得,再由個人合伙人分別減除4.2萬元的費用。

(三)個人合伙人從合伙創投企業“分得的經營所得”與其費用減除

38號文中用于抵扣投資額的“分得的經營所得”,如果是尚未減除個人合伙人費用的經營所得,那么例1中丙合伙人分得的經營所得就是4萬元,尚不夠減除個人合伙人費用(4.2萬元/年)的。如果用分得的這4萬元經營所得去抵扣丙合伙人的投資額,明顯缺乏合理性。所以,38號文“分得的經營所得”宜理解為個人合伙人從合伙創投企業分得的經營所得減除個人合伙人費用(4.2萬元/年)后的余額,這樣方能更好地實現投資額抵扣的充分性與完整性。

當然,上述分析是針對一名個人合伙人僅投資一家合伙企業的情形。如果一名個人合伙人同時投資多家合伙企業,4.2萬元/年的個人合伙人費用僅能選擇一處減除,不可以重復減除。